Mặc dù hoạt động của các tổ chức bảo hiểm tiền gửi trên thế giới đã có nhiều thay đổi so với thời điểm mới xuất hiện, nhưng vai trò bảo vệ người gửi tiền vẫn luôn là chức năng cơ bản và quan trọng nhất của các tổ chức bảo hiểm tiền gửi, dù là hoạt động theo mô hình chi trả đơn thuần (chỉ thực hiện chức năng chi trả tiền bảo hiểm) hay mô hình chi trả mở rộng, giảm thiểu rủi ro, giảm thiểu tổn thất (ngoài chi trả còn có chức năng giám sát, xử lý…).

Theo Hiệp hội bảo hiểm tiền gửi quốc tế (IADI), các nhà hoạch định chính sách cần xác định rõ ràng mức độ và phạm vi bảo hiểm tiền gửi(nguyên tắc 8 của Bộ nguyên tắc cơ bản phát triển hệ thống bảo hiểm tiền gửi hiệu quả - IADI, 2014). Hạn mức bảo hiểm tiền gửi nên có giới hạn, đáng tin cậy và bảo hiểm cho phần lớn người gửi tiền, phù hợp với mục tiêu chính sách công và đặc điểm liên quan của hệ thống bảo hiểm tiền gửi. Các tiêu chuẩn cơ bản để xây dựng hạn mức và phạm vi bảo hiểm phù hợp tại từng quốc gia gồm: (1) Có giới hạn để giảm thiểu rủi ro rút tiền ngân hàng và duy trì kỷ luật thị trường, đảm bảo phần lớn người gửi tiền ở các ngân hàng (90-95%người gửi tiền) được bảo vệ nhưng có một tỷ lệ nhất định giá trị tiền gửi không được bảo vệ; (2) Công bằng cho tất cả các ngân hàng thành viên; (3) Điều chỉnh định kỳ (khoảng 5 năm một lần) đểđáp ứng mục tiêu chính sách công. Hạn mức bảo hiểm tiền gửi cần được cân nhắc dựa trên nhiều yếu tố, như: lạm phát, thu nhập của người dân, năng lực tài chính của tổ chức bảo hiểm tiền gửi, tình hình hệ thống tài chính ngân hàng, hiệu lực của cơ chế giám sát...

Khi xảy ra khủng hoảng tài chính, nhiều quốc gia sử dụng hạn mức bảo hiểm tiền gửi như một công cụ hữu hiệu để duy trì niềm tin của công chúng, ngăn chặn tình trạng rút tiền hàng loạt, gây đổ vỡhệ thống.Khi đó, Chính phủ các nướcquyết định nâng cao hạn mức bảo hiểm hoặc tạm thời áp dụng cơ chế bảo hiểm toàn bộ. Cam kết của Chính phủ giúp người gửi tiền yên tâm duy trì lượng tiền gửi tại ngân hàng, qua đó góp phần duy trì sự ổn định của hệ thống ngân hàng.Sau khủng hoảng, các nước dần rút về cơ chế bảo hiểm có giới hạn ở mức hợp lý nhằm bảo vệ được đa số người gửi tiền nhỏ lẻ nhưng vẫn đảm bảo tránh rủi ro đạo đức, duy trì kỷ luật thị trường.

Hàn Quốc là một ví dụ điển hình khi giai đoạn khủng hoảng 1997-1998, Chính phủ Hàn quốc đã tuyên bố đảm bảo chi trả đủ 100% tiền gửicho tất cả người gửi tiền tại các ngân hàng. Giải pháp tình thế này đã giúp chấn an người dân và đảm bảo sự ổn định của hệ thống tài chính, kinh tế, xã hội của Hàn Quốc. Thực tế, Chính phủ Hàn Quốc chưa phải thực hiện cam kết này do chưa để ngân hàng nào phải áp dụng biện pháp phá sản.

Theo khảo sát thường niên của IADI năm 2018, hạn mức bảo hiểm tiền gửi tại một số quốc gia cụ thể như sau:

|

Quốc gia |

Hạn mức BHTG (quy đổi USD) |

Tỷ lệ /GDP bình quân đầu người |

Tỷ lệ bảo vệ toàn bộ người gửi tiền (%) |

Định kỳ xem xét điều chỉnh |

|

Đài Loan |

100.509 |

4,0 |

98,2 |

có |

|

Philippines |

10.014 |

3,2 |

96,3 |

có |

|

Thái Lan |

456.660 |

62,8 |

99,9 |

có |

|

Indonesia |

149.740 |

38,5 |

99,9 |

có[1] |

|

Malaysia |

61.782 |

5,4 |

. |

có |

|

Hồng Kông |

63.988 |

1,3 |

88,0 |

có (3-5 năm) |

|

Singapore |

37.408 |

0,6 |

. |

có (5 năm) |

|

Hàn Quốc |

46.816 |

1,5 |

. |

không |

|

Nhật Bản |

94.127 |

2,4 |

98,6 |

không |

|

Mỹ |

250.000 |

4,0 |

99,0 |

có (5 năm) |

|

Canada |

79.713 |

1,7 |

97,0 |

có (5 năm) |

|

Anh |

114.865 |

2,7 |

. |

có (5 năm) |

|

Pháp |

120.000 |

2,9 |

. |

có (5 năm) |

|

Đức |

120.000 |

2,5 |

. |

không |

[1]Luật BHTG Indonesia năm 2004 quy định rõ hạn mức có thể được điều chỉnh trong các trường hợp sau: Có một lượng vốn lớn bị rút khỏi hệ thống ngân hàng; Có sự thay đổi lớn về tỷ lệ lạm phát trong thời gian một số năm;Khi số lượng người gửi tiền được bảo hiểm toàn bộ giảm xuống dưới mức ngưỡng 90%.

Nguồn: Ngân hàng thế giới 2018

Thực tế Việt Nam

Tại Việt Nam, tổ chức Bảo hiểm tiền gửi được thành lập vào năm 1999 theo Quyết định số 218/1999/QĐ-TTg ngày 09/11/1999 của Thủ tướng Chính phủvới nhiệm vụ và quyền hạn chủ yếu sau: Thu phí bảo hiểm tiền gửi của tổ chức tham gia bảo hiểm tiền gửi theo quy định; Chi trả các khoản tiền gửi được bảo hiểm cho người gửi tiền trong phạm vi mức bảo hiểm tối đa quy định; Theo dõi, giám sát và kiểm tra việc chấp hành các quy định về bảo hiểm tiền gửi và các quy định về an toàn trong hoạt động của các tổ chức tham gia bảo hiểm tiền gửi; Hỗ trợ cho tổ chức tham gia bảo hiểm tiền gửi khi có nguy cơ mất khả năng chi trả nhưng chưa đến mức phải đặt trong tình trạng kiểm soát đặc biệt; Tham gia quản lý, thanh lý tài sản của tổ chức tham gia bảo hiểm tiền gửi bị phá sản; Kiến nghị với Ngân hàng Nhà nước và các cơ quan Nhà nước có thẩm quyền về việc xây dựng, sửa đổi, bổ sung các chủ trương, chính sách về bảo hiểm tiền gửi; Tuyên truyền về bảo hiểm tiền gửi đối với công chúng; tổ chức tập huấn, đào tạo và tư vấn về các nghiệp vụ liên quan đến bảo hiểm tiền gửi; Hợp tác với các tổ chức trong và ngoài nước nhằm tăng cường năng lực hoạt động của Bảo hiểm tiền gửi Việt Nam và của tổ chức tham gia bảo hiểm tiền gửi.

Để tạo điều kiện cho Bảo hiểm tiền gửi Việt Nam hoạt động an toàn, hiệu quả, từ khi thành lập Bảo hiểm tiền gửi Việt Nam đến nay, hành lang pháp lý về hoạt động bảo hiểm tiền gửi luôn được Chính phủ, Quốc hội quan tâm hoàn thiện, đảm bảo phù hợp với từng giai đoạn phát triển của nền kinh tế và hệ thống ngân hàng Việt Nam. Theo đó, năm 1999, Chính phủ đã ban hành Nghị định 89/1999/NĐ-CP quy định khá đầy đủ về hoạt động bảo hiểm tiền gửi. Năm 2005, Nghị định 109/2005/NĐ-CP ngày 24/08/2005 sửa đổi, bổ sung sửa đổi Nghị định 89/1999/NĐ-CP đã sửa đổi, bổ sung nhiều nội dung quan trọng liên quan đến tiền gửi được bảo hiểm, số tiền được bảo hiểm tối đa, thẩm quyền xem xét nâng mức bảo hiểm tối đa, phí bảo hiểm tiền gửi, hỗ trợ đối với tổ chức tham gia bảo hiểm tiền gửi, chi trả các khoản tiền gửi được bảo hiểm…

Đến năm 2012, cơ sở pháp lý về bảo hiểm tiền gửi đã được luật hóa bởi Luật bảo hiểm tiền gửi số 06/2012/QH13 ngày 18/06/2012 và quy định đầy đủ, cụ thể, rõ ràng, đồng bộ, toàn diện hơn về bảo hiểm tiền gửi. Theo đó, Luật quy định: (1) Bảo hiểm tiền gửi là sự bảo đảm hoàn trả tiền gửi cho người được bảo hiểm tiền gửi trong hạn mức trả tiền bảo hiểm khi tổ chức tham gia bảo hiểm tiền gửi lâm vào tình trạng mất khả năng chi trả tiền gửi cho người gửi tiền hoặc phá sản; (2) Hạn mức trả tiền bảo hiểm là số tiền tối đa mà tổ chức bảo hiểm tiền gửi trả cho tất cả các khoản tiền gửi được bảo hiểm của một người tại một tổ chức tham gia bảo hiểm tiền gửi khi phát sinh nghĩa vụ trả tiền bảo hiểm.

Trên cơ sở các quy định của Chính phủ, Quốc hội, NHNN và các bộ, ngành liên quan đã kịp thời ban hành các văn bản hướng dẫn theo quy định, đảm bảo cho các đối tượng liên quan có đủ cơ sở để tổ chức triển khai thực hiện các quy định của pháp luật về bảo hiểm tiền gửi.

Mặc dù được sửa đổi, bổ sung, hoàn thiện nhiều lần, nhưng quan điểm nhất quán của Đảng, Nhà nước về chủ trương, chính sách bảo hiểm tiền gửi là nhằm mục đích bảo vệ người gửi tiền, đặc biệt là người gửi tiền quy mô nhỏ và góp phần duy trì sự ổn định của hệ thống các tổ chức tín dụng, bảo đảm sự phát triển an toàn, lành mạnh của hoạt động ngân hàng.

Năm 2017, Luật sửa đổi, bổ sung một số điều của Luật Các TCTD đã trao thêm quyền choBảo hiểm tiền gửi Việt Namtham gia sâu hơn vào quá trình tái cơ cấu các TCTD yếu kém nhằm bảo vệ tốt hơn quyền, lợi ích hợp pháp của người gửi tiền và hỗ trợ các TCTD yếu kém thực hiện phương án cơ cấu lại.Thực hiện vai trò mới này, thời gian qua, Bảo hiểm tiền gửi Việt Nam đã có những đóng góp nhất địnhtrong việc theo dõi, kiểm tra chuyên sâu và đề xuất phương án xử lý đối với các QTDND yếu kém.

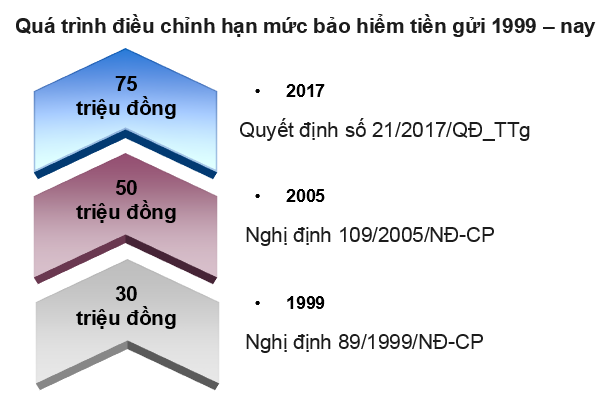

Cùng với quá trình hoàn thiện hành lang pháp lý, hạn mức bảo hiểm tiền gửi cũng được Chính phủ, Thủ tướng Chính phủ quy định và điều chỉnh phù hợp với điều kiện thực tế của Việt Nam trong từng thời kỳ. Theo đó, từ năm 1999-2005 (6 năm), hạn mức bảo hiểm tiền gửi là 30 triệu đồng, từ 2005-2017 (12 năm), hạn mức là 50 triệu đồng và từ 2017 đến nay là 75 triệu đồng.

Hiện nay, luật pháp Việt Nam chưa quy định về việc chi trả tiền gửi vượt hạn mức bảo hiểm tiền gửi như nhiều nước trên thế giới đã quy định (khi xảy ra khủng hoảng tài chính,phá sản ngân hàng...) để duy trì niềm tin của công chúng, ngăn chặn tình trạng rút tiền hàng loạt, gây đổ vỡ hệ thống.

Tính đến thời điểm hiện tại, Bảo hiểm tiền gửi Việt Nam đang bảo vệ cho hơn 5 triệu tỷ đồng tiền gửi của người gửi tiền tại 1.282 tổ chức tham gia bảo hiểm tiền gửi, bao gồm 95 ngân hàng thương mại, 1 ngân hàng hợp tác xã, 1.182 quỹ tín dụng nhân dân (QTDND) và 4 tổ chức tài chính vi mô.

Hạn mức bảo hiểm tiền gửi 75 triệu đồng hiện nay đang bằng 1,25 lần mức GDP bình quân đầu người năm 2019, thấp hơn nhiều so với mức 2 lần theo thông lệ quốc tế và tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm đạt mức 87,72%, thấp hơn đáng kể so với mức khuyến nghị 90-95% của IADI.

Sự cần thiết phải điều chỉnh hạn mức bảo hiểm tiền gửi

Từ thông lệ quốc tế và thực tế Việt Nam cho thấy, hạn mức bảo hiểm tiền gửi 75 triệu đồng hiện nay chưa phù hợp với 3 yêu cầu xây dựng hạn mức bảo hiểm tiền gửi phù hợp cho mỗi quốc gia nêu tại Bộ nguyên tắc cơ bản phát triển hệ thống bảo hiểm tiền gửi hiệu quả (2014) và hướng dẫn của IADI. Cụ thể:

Đối với yêu cầu tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm:

Như đã nêu ở trên, tỷ lệ này ở Việt Nam đang là 87,72%, thấp hơn đáng kể so với mức khuyến nghị 90-95%của IADI.

Đối với yêu cầu đảm bảo tính phù hợp của hạn mức với năng lực tài chính của tổ chức bảo hiểm tiền gửi

Cùng với sự phát triển của nền kinh tế và hệ thống ngân hàng, năng lực tài chính của Bảo hiểm tiền gửi Việt Nam cũng gia tăng đáng kể. Sau 20 năm hoạt động, nhờ quá trình tích lũy từ phí bảo hiểm tiền gửi, đầu tư theo quy định của pháp luật và quản lý tài chính bài bản, nguồn vốn của Bảo hiểm tiền gửi Việt Nam tăng trưởng ở mức cao. Từ nguồn vốn được cấp ban đầu là 1.000 tỷ đồng, đến nay tổng tài sản của Bảo hiểm tiền gửi Việt Nam đã tăng lên hơn 64 nghìn tỷ đồng, trong đó quỹ dự phòng nghiệp vụ (thể hiện khả năng chi trả của Bảo hiểm tiền gửi Việt Nam theo quy định của Luật Bảo hiểm tiền gửi) đạt hơn 58 nghìn tỷ đồng. Đây là nền tảng quan trọng giúp Bảo hiểm tiền gửi Việt Nam có đủ khả năng hoàn thành tốt nhiệm vụ bảo vệ người gửi tiền phù hợp với thông lệ, chuẩn mực quốc tế và tham gia có hiệu quả vào quá trình tái cơ cấu hệ thống các TCTD thông qua hoạt động hỗ trợ tài chính.

Bên cạnh nguồn vốn tự có, Luật Bảo hiểm tiền gửi còn cho phép Bảo hiểm tiền gửi Việt Nam được tiếp nhận thêm các nguồn vốn hỗ trợ khác, gồm: (i) tiếp nhận hỗ trợ theo nguyên tắc có hoàn trả từ ngân sách nhà nước theo quyết định của Thủ tướng Chính phủ hoặc vay của tổ chức tín dụng, tổ chức khác có bảo lãnh của Chính phủ trong trường hợp nguồn vốn của Bảo hiểm tiền gửi Việt Nam tạm thời không đủ để trả tiền bảo hiểm; (ii) tiếp nhận các nguồn tài trợ của các tổ chức, cá nhân trong nước và nước ngoài để tăng cường năng lực hoạt động. Như vậy, trong trường hợp nguồn vốn của Bảo hiểm tiền gửi tạm thời không đủ để trả tiền bảo hiểm cho người gửi tiền thì Bảo hiểm tiền gửi Việt Nam có thể huy động thêm nguồn vốn khác phục vụ yêu cầu chi trả.

Đối với yêu cầu đảm bảo tính phù hợp với các điều kiện kinh tế vĩ mô

Những năm gần đây, nền kinh tế Việt Nam đã có những bước phát triển mạnh mẽ và triển vọng trong trung hạn khá tích cực với đà tăng trưởng cao dự báo tiếp tục được duy trì. Kinh tế vĩ mô được duy trì ổn định, lạm phát được kiểm soát ở mức thấp. GDP bình quân đầu người danh nghĩa (chưa tính đến yếu tố lạm phát) của Việt Nam tăng trưởng tốt, năm 2018 đạt tương đương 2.600 USD. Theo đó, hạn mức bảo hiểm tiền gửi 75 triệu đồng hiện nay chỉ bằng 1,25 lần GDP bình quân đầu người năm 2018, thấp hơn nhiều so với mức 2 lần theo thông lệ quốc tế.

Từ những phân tích nêu trên cho thấy, hạn mức bảo hiểm tiền gửi 75 triệu đồng hiện nay không còn phù hợp đối với cả 3 yêu cầu theo thông lệ quốc tế. Với triển vọng tăng trưởng tích cực trong trung hạn của Việt Nam và sự gia tăng đáng kể về năng lực tài chính cũng như các nguồn hỗ trợ của Bảo hiểm tiền gửi Việt Nam, việc điều chỉnh tăng hạn mức bảo hiểm tiền gửi là hoàn toàn khả thi.Vấn đề đặt ra là cần tính toán một mức tăng hạn mức bảo hiểm tiền gửi phù hợp với điều kiện Việt Nam hiện nay và xu hướng phát triển trong tương lai, cũng như thông lệ chuẩn mực quốc tế.

Mức bảo hiểm tiền gửi cần điều chỉnh tăng bao nhiều là phù hợp?

Thời gian qua, triển khai Đề án cơ cấu lại hệ thống các TCTD giai đoạn 2011-2015 và 2016-2020, NHNN và các cấp, các ngành đã tập trung chỉ đạo quyết liệt công tác tái cơ cấu, xử lý nợ xấu của các TCTD. Nhờ đó, hoạt động của hệ thống các TCTD đã từng bước được củng cố, chấn chỉnh và hoạt động an toàn, hiệu quả, trong đó các ngân hàng thương mại có xu hướng tăng trưởng và phát triển ổn định hơn. Tuy nhiên, do nhiều nguyên nhân chủ quan và khách quan, hoạt động của hệ thống QTDND vẫn còn nhiều khó khăn và tồn tại.Một số QTDNDhoạt động yếu kém, xa rời tôn chỉ, mục đích hoạt động, vi phạm pháp luật, ảnh hưởng đến ổn định trật tự, an toàn xã hội tại các địa phương và an toàn hoạt động của cả hệ thống QTDND. Thực trạng nàyđặt ra đồng thời 2 yêu cầu cấp bách là vừa phải tăng cường hơn nữa hiệu lực, hiệu quả quản lý, kiểm tra, giám sát và xử lý nghiêmcủa các cơ quan quản lý nhà nước, chính quyền địa phươngđối với các tổ chức, cá nhân vi phạm phát luật, vừa phải nâng cao hơn nữa vai trò của Bảo hiểm tiền gửi Việt Nam trong việc bảo vệ người gửi tiền chính đáng tại các QTDND là những người gửi tiền quy mô nhỏ và dễ bị tổn thương nhằmbảo đảm an sinh và trật tự, an toàn xã hội.

Theo tính toán của NHNN, với hạn mức 75 triệu đồng hiện nay, tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm của hệ thống QTDND là 52,34%. Nếu nâng hạn mức bảo hiểm tiền gửi lên mức 125 triệu đồng, tương đương 2 lần GDP bình quân đầu ngườithì tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm của hệ thống QTDND tăng lên mức 69% và tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm của toàn hệ thống các TCTD cũng nâng lên mức 90,94%, nằm trong khoảng khuyến nghị của IADI.

Đồng thời, Quỹ dự phòng nghiệp vụ của Bảo hiểm tiền gửi Việt Nam có đủ khả năng chi trả tiền gửi ngay lập tức cho người gửi tiền tại 100% QTDND. Hạn mức này cũng không làm tăng phí bảo hiểm tiền gửi đối với các tổ chức tham gia bảo hiểm tiền gửi, giúp cho các tổ chức tham gia bảo hiểm tiền gửi không phải chịu thêm gánh nặng tài chính trong bối cảnh đang phải tập trung nguồn lực thực hiện cơ cấu lại và ứng phó với tác động bất lợi từ dịch Covid-19.

Từ những phân tích và tính toán nêu trên cho thấy, điều chỉnh hạn mức bảo hiểm tiền gửi lên mức 125 triệu đồng là hoàn toàn phù hợp với thông lệ, chuẩn mực quốc tế và điều kiện thực tế của Việt Nam trong thời gian tới. Vì vậy, NHNN đã trình Thủ tướng Chính phủ xem xét, quyết định để giúp tạo niềm tin caohơn khi gửi tiền tại các tổ chức tham gia bảo hiểm tiền gửi, nhất là người dân gửi tiền tại các QTDND.